天风策略:22年中报业绩预告如何?Q3哪些行业业绩有望明显改善?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:分析师徐彪

摘要

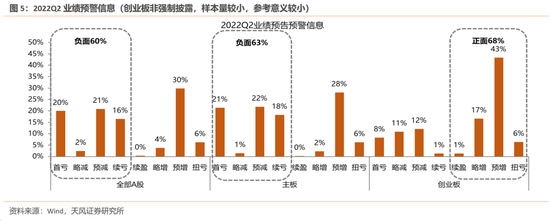

截至7月16日,全部A股二季度业绩预告、快报、中报共披露1680家公司,披露率35.2%,预喜率47.1%,主板披露率达到48%。

1.财报预告披露规则再修改,主板披露率大幅提升至48%

(1)创业板和科创板没有中报预告披露要求,可以选择是否出中报预告。

(2)深市和沪市主板,即代码60、000、002开头的公司,中报预告±50%要强制披露。

(3)由于22年开始沪市主板增加中报预告要求,2022年中报主板披露率大幅增加至48%,远超往年,意味着通过中报业绩预告对中报进行预测的准确性将会大幅提高。

2. 非金融业绩预告净利润累计同比中位数-19.1%,预喜率47.3%;大盘龙头业绩增速占优

(1)根据22Q2业绩预告,22Q2全A非金融净利润累计同比中位数-19.1%,预喜率47.3%,预计二季度业绩降至最低点;

(2)22Q2创业板指净利润累计同比中位数16.5%,预喜率59.3%,但由于样本容量较小且不具备代表性,对中报业绩的指引可能有限。科创板的中报业绩预告披露率过低,历史来看,对中报业绩不具备指引意义,风格指数同理;

(3)预计中报龙头指数净利润增速较好,上证50>沪深300>中证500。

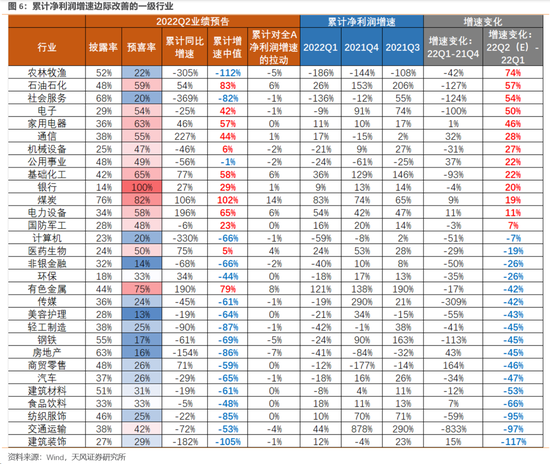

3. 行业层面:消费类边际改善,上游原材料维持高景气

(1)从业绩预告的累计净利润增速来看一级行业:

景气边际改善:农林牧渔、社服22Q2边际改善较大。农林牧渔主要由于猪价上涨,养猪企业Q2亏损明显收窄。

维持高景气的行业:主要集中在上游原材料及高景气板块,煤炭、石油石化、电力设备、基础化工、家电。

银行股业绩延续以价补量的逻辑,公布的3家农商行及3家城商行业绩均达到20%以上的增长,预喜率达到100%。

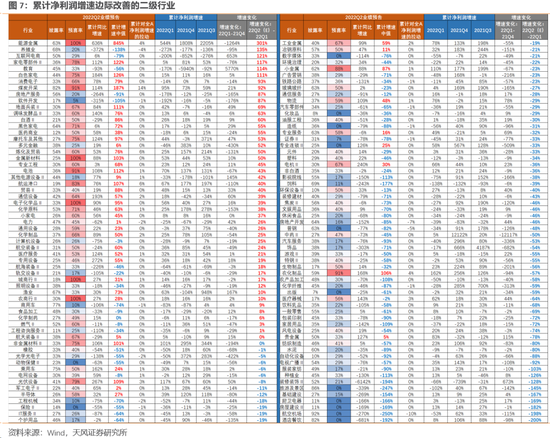

(2)从业绩预告的累计净利润增速来看二级行业(二级行业成分股较少,中期业绩预报预测中报可能出现较大偏差):

景气边际改善:披露率在30%以上的行业,主要集中在消费行业,养殖业、互联网电商、教育、房地产服务、软件开发、医药商业、白酒、调味品。

维持高景气的行业:主要集中在上游原材料及高景气板块,能源金属、煤炭开采、金属新材料、光伏设备、地面兵装、农化制品、白电、家电零部件。

4.Q3哪些行业业绩有望明显改善?

(1)消费医疗:长期高景气赛道,短期有望受益于需求回补及旺季来临;(2)风电:成本压力缓解,疫情缓解后各地风电装机进度加快,Q3装机数量有望大幅增长;(3)啤酒和餐饮产业链:疫后复苏主线,多地高温叠加年末世界杯,需求有望大增;(4)火电:下游电价改革逐步落地,煤价回落火电有望扭亏;(5)消费建材:竣工有望超预期,成本压力缓解,供需两端受益;(6)饲料:豆粕库存压制成本价格,猪价上涨背景下压栏情绪较高,推动需求增长。

截至7月16日,全部A股二季度业绩预告、快报、中报共披露1680家公司,披露率35.2%,预喜率47.1%,主板披露率达到48%。

01

财报预告披露规则再修改,主板披露率大幅提升至48%

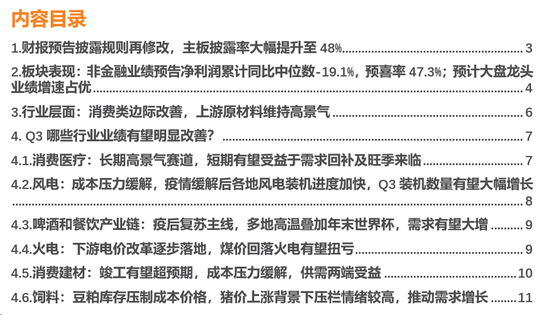

7月15日是中报预告强制披露的截止日,近两年规则调整比较多,当前各板中报预告的主要规则如下:

1、创业板和科创板没有中报预告披露要求,可以出中报预告,也可以不出,也可以15号以后再出。

2、22年开始沪市主板增加中报预告要求。今年开始,深市主板和沪市主板,即代码60、000、002开头的公司,中报预告将会有条件的强制披露。“有条件”指的是:(1)净利润为负;(2)净利润与上年同期相比±50%;(3)扭亏为盈。

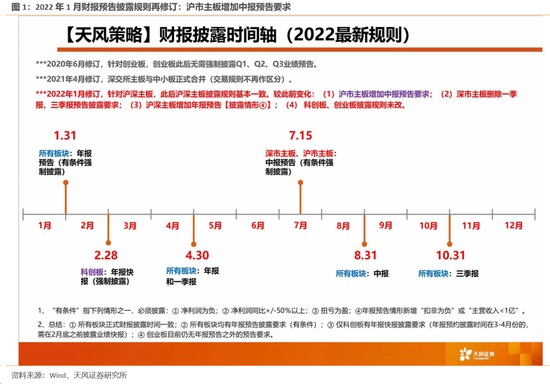

3、由于主板的中报预告均采取有条件强制披露,2022年中报主板披露率大幅增加至48%,远超正常年份(2019年披露率29%),超过受到疫情及低基数的年份(2020年披露率32%、低基数下的2021年披露率40%)

4、主板市值普遍相对偏大,主板披露率的大幅提升,意味着通过中报业绩预告对中报进行预测的准确性将会大幅提高。

02

板块表现:非金融业绩预告净利润累计同比中位数-19.1%,预喜率47.3%;预计大盘龙头业绩增速占优

结论:根据22Q2业绩预告,22Q2全A非金融 净利润累计同比中位数-19.1%,预喜率47.3%,预计二季度业绩降至最低点;22Q2创业板指净利润累计同比中位数16.5%,预喜率59.3%,但由于样本容量较小且不具备代表性,对中报业绩的指引可能有限,科创板披露率太低对中报不具备指引意义;预计中报龙头指数净利润增速较好,上证50>沪深300>中证500。

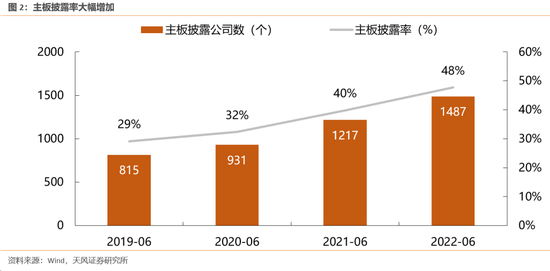

从披露率来看,(1)全部A股披露率35.2%且主板披露率47.7%,如上文所述,通过主板、全A的中报业绩预告判断中报情况准确性将会大幅上升。(2)由于创业板和科创板没有中报预告披露要求,创业板披露率14.1%、创业板指披露率27%、科创板披露率3.2%,创业板指的预告仅披露27家,对中报业绩的指引有限。科创板的中报业绩预告披露率过低,历史来看,对中报业绩不具备指引意义,风格指数同理,下文将不过多赘述。

全部A股:根据22Q2业绩预告,22Q2全A非金融净利润累计同比中位数-19.1%,预喜率47.3%,预计二季度业绩降至最低点。(1)22Q2全部A股预喜率47.1%,净利润累计同比中位数-20.0%,较22Q1的3.9%下降23.9个百分点。全A非金融预喜率47.3%,净利润累计同比中位数-19.1%,较22Q1的8.8%下降27.8个百分点。受疫情影响,预计二季度A股净利润增速将降至最低点,Q3或将底部反弹。(2)不管是全A还是主板,中位数法和整体法出现大幅分化,主要是由于头部公司的高增速,这些公司集中在上游原材料行业,例如中国石油、中远海控、陕西煤业、九安医疗、中国神华、兖州煤业、天齐锂业对主板业绩预告的拉动都达到2%以上,但是大部分企业都是处于业绩回落或亏损状态,因此两者分化严重。在这种情况下,样本的中位数(业绩预告)更能反应中报的真实情况,因此,主要用净利润累计同比中位数来判断中报实际情况。

创业板:根据22Q2业绩预告,22Q2创业板指净利润累计同比中位数16.5%,预喜率59.3%,但由于样本容量较小且不具备代表性,对中报业绩的指引可能有限。(1)22Q2创业板指预喜率59.3%,净利润累计同比中位数16.5%,较22Q1的-19.6%上升36.1个百分点。(2)创业板指业绩预告仅披露27家,其中迪安诊断、新宙邦、晶盛机电、当升科技对创业板指业绩预告的拉动都达到3%以上。而过往对创业板指业绩起到决定性因素的宁德、迈瑞、温氏等尚未公布业绩,因此创业板指业绩预告对中报业绩的指引可能有限。

指数:预计中报龙头指数净利润增速较好,上证50>沪深300>中证500。主要指数的披露率基本在25%~40%区间,上证50、沪深300、中证500三大指数22Q2净利润累计同比中位数分别为55.0%、13.5%、-14.8%,龙头指数较好,这与22Q1的特征保持一致。

03

行业层面:消费类边际改善,上游原材料维持高景气

1、一个关键的数据处理问题:在计算业绩预告增速和过往行业净利润增速的时候,该用整体法还是中位数?

(1)用中位数还是整体法计算预告和过往的净利润增速,关键在方法是否能够代表行业;

(2)业绩预告样本量相对较小,且极端值出现的较多,因此中位数才能够代表行业;

(3)但是在计算过往行业的净利润增速的时候,需要使用整体法。核心原因是因为过往数据都披露的,即便出现极端值,整体法偏差也相对较小;但是因为较小公司通常业务比较杂,如果历史数据使用中位数,可能会导致景气变化和实际行业现状不符。

2、从业绩预告的累计净利润增速来看一级行业:

(1)景气边际改善:披露率在30%以上的行业,农林牧渔、社服22Q2边际改善较大,22Q2(E)-22Q1均保持在40%以上。农林牧渔边际改善最大,主要由于猪价上涨,养猪企业Q2亏损明显收窄。

(2)维持高景气的行业:主要集中在上游原材料及高景气板块,煤炭、石油石化、电力设备、基础化工、家电22Q2的业绩预告的净利润增速中位数达到50%以上,维持较高增速。

(3)银行股业绩延续以价补量的逻辑,公布的3家农商行及3家城商行业绩均达到20%以上的增长,预喜率达到100%。

3、从业绩预告的累计净利润增速来看二级行业(二级行业成分股较少,中期业绩预报预测中报可能出现较大偏差):

景气边际改善:披露率在30%以上的行业,主要集中在消费行业,养殖业、互联网电商、教育、房地产服务、软件开发、医药商业、白酒、调味品22Q2边际改善较大,22Q2(E)-22Q1均保持在50%以上。

维持高景气的行业:主要集中在上游原材料及高景气板块,能源金属、煤炭开采、金属新材料、光伏设备、地面兵装、农化制品、白电、家电零部件22Q2的业绩预告的净利润增速中位数维持较高增速。

04

Q3哪些行业业绩有望明显改善?

1、消费医疗:长期高景气赛道,短期有望受益于需求回补及旺季来临

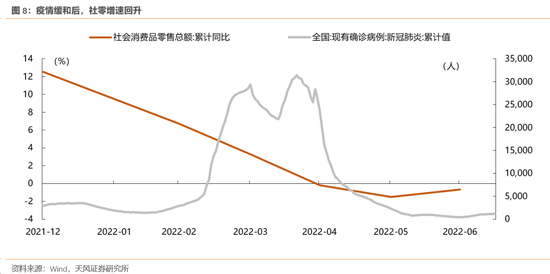

(1)疫情趋缓及防控政策优化,需求后移叠加暑期旺季来临,Q3业绩有望高增长:一方面,今年3-5月各地疫情多发,三季度确诊人数快速回落,消费需求后移;另一方面,暑期通常是医美、口腔、眼科等消费医疗的旺季,两者因素叠加第九版疫情防控政策对跨区域流动的限制的降低,消费医疗在Q3业绩有望迎来强复苏。

(2)板块业绩受到宏观冲击的影响相对较小,一方面,宏观因素(疫情)冲击会使得需求后移而不会减少需求;另一方面,不依赖医保系统支付,受到集采冲击的影响相对其他细分行业较小。

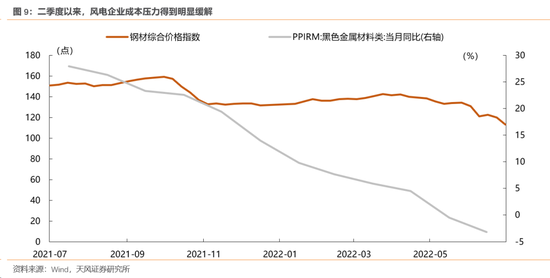

2、风电:成本压力缓解,疫情缓解后各地风电装机进度加快,Q3装机数量有望大幅增长

(1)疫情缓解后各地风电装机进度加快,Q3装机数量有望大幅增长。上半年受制于多地疫情散发影响,供应链及人流流动受到阻碍,部分项目进度落后较多。随着物流恢复畅通,地方专项债额度的加速落地,各项目进度有望在夏秋的施工旺季大幅加快,Q3风电装机数量有望大幅增长。

(2)上游零件及原材料价格大幅缓解,叠加下游强需求,行业盈利空间改善明显。今年5月以来,钢材、生铁等大宗价格开始逐步回落。风电行业成本端大宗占比高,大宗商品价格的回落对毛利率的改善十分明显。此外,随着Q3风电装机量回升,市场供需格局转变,零部件企业议价能力增强,有望迎来“量价齐升”的拐点,将驱动盈利水平进一步上行。

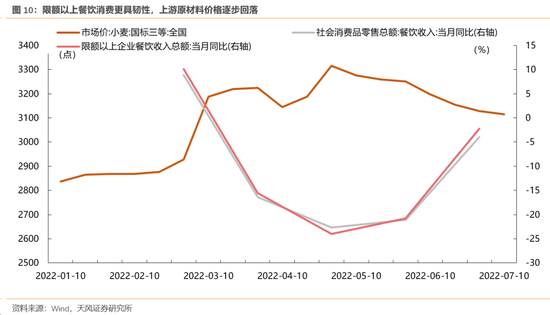

3、啤酒和餐饮产业链:疫后复苏主线,多地高温叠加年末世界杯,需求有望大增

(1)疫后修复叠加消费券等政策刺激,需求复苏弹性十足。啤酒和餐饮产业链是疫情受损最为严重的行业之一,此前部分城市暂停或限制堂食客流量,导致过去两年餐饮企业的盈利甚至持续经营能力大幅受损。随着全国疫情特别是长三角、北京疫情的好转,疫情趋缓及防控政策优化,各地开放堂食,叠加7月消费补贴政策开始逐步落地,Q3行业利润有望得到有效改善。

(2)7月全国多地高温创纪录、年末卡塔尔世界杯,啤酒旺季需求有望大增。短期餐饮行业存在补偿性消费,当前餐饮恢复较快,6月社零餐饮收入同比下降4%,明显好于预期,降幅继续收窄。今年夏季长三角、四川盆地出现罕见高温,且这些地区疫情控制较好,叠加年末即将来临的卡塔尔世界杯,下半年啤酒和餐饮产业链有望继续修复。

(3)五月以来,小麦价格开始见顶回落,成本压力改善明显。

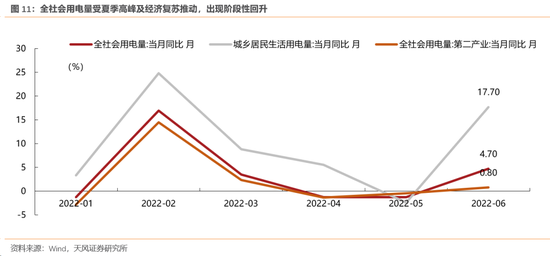

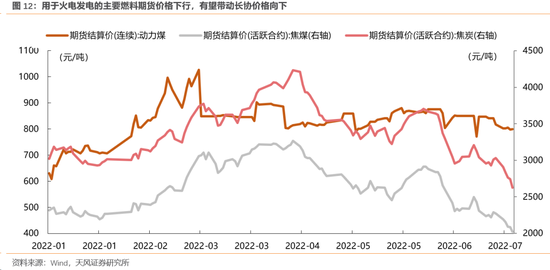

4、火电:下游电价改革逐步落地,煤价回落火电有望扭亏

(1)电价改革今夏正式落地实施,考虑尖峰电价后综合电价上行超4%。2022年7月,大规模尖峰电价进入实施阶段。从执行季度来看,大部分区域电网都将尖峰电价执行时间设置在夏季的用电高峰,以时间或气温作为划分标准。受今年强副热带高压影响,多地出现罕见高温,在推升用电量的同时也在实行尖峰电价的地区延长了尖峰电价实施的时间段长度,对应发电企业的盈利将有量与价的增长。

(2)酷暑叠加疫后经济复苏,全社会用电量有望创今年新高,尖峰时期对火电需求较为刚性。今年6月以来,全国多地出现高温天气,长三角、四川盆地用电负荷出现大幅上升。此外,六月受益于长三角地区复工复产的深入推进和依然较为旺盛的出口需求,全社会用电量同比上升4.7%,城乡居民用电量更是上升超17%,预计七月上升幅度将继续扩大。在面对用电缺口时,火电的作用具有不可替代性,需求较为刚性。

(3)煤炭长协价有望跟随期货继续下降,火电成本端压力缓解。动力煤期货结算价自2月以来首次回落至800元以下,焦炭、焦煤回落幅度更大。发改委要求的电煤长协改换签期限将至,新合约将参考最新市场价格进行定价。随着动力煤期货合约价格的下行,新签订的长协价格也有望出现回落,对应火电企业成本端直接受益。

5、消费建材:竣工有望超预期,成本压力缓解,供需两端受益

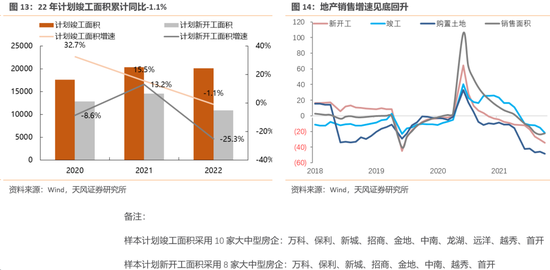

(1)预售金监管制度后,竣工成为重要回款来源,Q3及2023年地产债到期高峰,房企大概率会加速竣工,利好ToC占比较大的消费建材。(1)过往销售后回款是重要回款来源,因此销售回款可以紧盯新开工,拿地→新开工→销售最短被高周转企业压缩到7、8个月;而销售→竣工普遍会拖到2年左右。(2)但是21年预售金监管制度后,竣工后才可以拿到销售回款,以成都为例,完成主体结构封顶监管账户资金仍然不能低于监管额度的45%,在完成竣工后才会降至5%。而大部分城市在今年才开始正式执行预售金监管制度,面对今年Q3及2023年地产债到期高峰,房企大概率会加速竣工,而对地产销售的述求下降。(3)竣工有望超预期:从计划竣工和计划新开工增速来看,计划竣工的增速(-1.1%)下滑远小于计划新开工(-25.3%),且历史竣工计划完成情况较好,意味着当前1-6月-21.5%的竣工增速可能有较大的反弹空间。

(2)原油等原材料价格触顶,前期压制估值的成本因素将缓解。6月11日至今WTI原油期货下跌近20%,国内各类大宗期货价格回落幅度也较大。消费建材中涂料行业在Q2即可观察到原材料价格下行带来的盈利改善,其他细分行业在Q3也有望受益于原材料下行带来的毛利回升。市场前期担忧部分头部企业盈利可能因高企的原材料价格而受损,这一压制估值的因素当前正逐步消除。

6、饲料:豆粕库存压制成本价格,猪价上涨背景下压栏情绪较高,推动需求增长

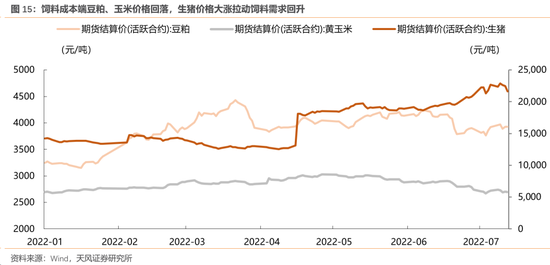

(1)大豆库存高企,供应充裕,豆粕累库趋势不变,继续施压粕价。饲料企业豆粕、玉米等原料成本下降。美豆种植面积削减影响有限且美国中西部迎来降雨,利好美豆生长,美豆延续走弱,而USDA上调玉米种植面积和库存利空玉米。国内短期供需显松,抛储持续进行,豆粕、玉米价格依然有压力。作为饲料最主要的成本来源,豆粕、玉米价格的走低降低了饲料企业的成本压力。

(2)猪周期见底及消费回升背景下猪价看涨预期强烈,猪企及散户压栏情绪高涨,存栏猪数量上升,推升饲料需求。近期猪价大幅上涨,尽管发改委约谈猪企大厂,但猪价仍然看涨情绪强烈,中小猪企压栏现象显著,猪存栏数量的上升提升了饲料需求。此外,猪价上涨也会提升散户入场热情,能繁母猪数量有望触底回升,新猪的入场也将提升对饲料的需求量。

风险提示:宏观经济风险,业绩不及预期风险,国内外疫情风险。