国投安信期货化工深度分析报告:地缘冲突、物流重构 化工品的逻辑变化

2022年7月

郑若金 研究院副院长兼化工首席 投资咨询号:Z0011388

庞春艳 高级分析师 投资咨询号:Z0011355

吴刚 高级分析师 从业资格证号:F03088813

关迪 中级分析师 投资咨询号:Z0016090

1调油——油品与化工品之间的纽带

石油是一种多组分的复杂的混合物,涵盖沸点从常温到500℃以上的化合物组分,主要由碳和氢两种元素组成,另外还有少量硫、氮和氧等元素。世界各地所产的石油在性质上有不同程度的差异。

1.1石油产品的分类

石油不能直接作为产品利用,需要经过加工炼制成多种不同用途的石油产品。

石油产品的种类大致可以分为:

燃料:如汽油、航空煤油、柴油、燃料油等。

化工原料和溶剂:石脑油、

润滑油:内燃机油,机械油

蜡油:食品、药用、化妆品、包装等用的石蜡和地蜡。

沥青:铺路、建筑、防腐及特殊用途的沥青

石油焦:电极、冶炼、燃料等用途。

1.2炼油生产装置

原油炼制加工成不同的石油产品一般需要经过多个物理和化学过程,每个过程相对独立,几个炼油装置可以组合成一个联合装置。炼油生产装置按照生产目的大体上可以分为以下几类:

1)原油分离装置

将原油分离为多个馏分油和残渣油,主要通过原油常压蒸馏装置或常减压蒸馏装置,同时有脱盐脱水设施。

2)重质油轻质化装置

将部分或者全部减压馏分油及渣油转化为轻质油,提高轻质油收率,主要有催化裂化、加氢裂化、焦化等装置。

3)油品改质及精制装置

为了提高油品的质量,主要有催化重整、加氢精制、电化学精制、溶剂精制、氧化沥青及加氢处理和减粘裂化等装置。

4)油品调和装置

将馏分油进行调和,加入各种提高油品性能的添加剂,达到产品的质量要求。

5)气体加工装置

气体分离、气体脱硫、烷基化、C5/C6异构化、合成甲基叔丁基醚(MTBE)等。

6)制氢装置

由于加氢过程的耗氢量大,催化重整装置的副产氢气不足,炼厂需要建立专门的制氢装置。

7)化工产品生产装置

芳烃分离、含硫化氢气体制硫、聚合物单体的合成等装置。

每个炼厂的复杂程度不同,相关装置的组合也不同,一般规模大的炼厂复杂程度会高一些。同时炼厂还会配套供电、供水、蒸汽、三废处理、储运等系统。

1.3调油

油品调和就是根据不同牌号汽油、柴油的质量要求,将炼厂精制处理后的石油产品按照所需的比例并加入适量的添加剂进行调和,得到质量符合相关标准的汽油和柴油。在此我们以汽油为重点进行讨论。

蒸发性、抗爆性、安定性、安全性和腐蚀性是汽油的重要特性,为了实现以上特性,需要在馏分油混合物中添加一些具有特殊性能的组分。

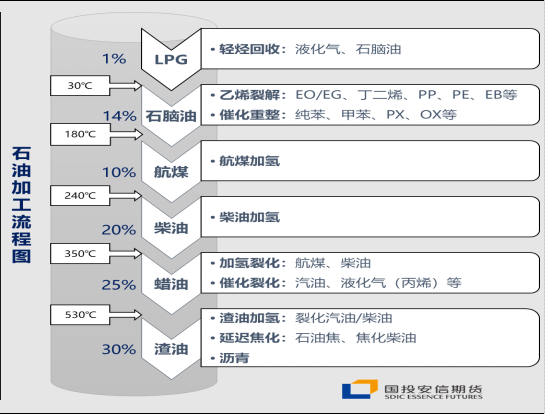

图1:石油加工流程图

资料来源:中石化,国投安信期货

炼厂可以根据需要生产出各种符合要求的馏分油,再调和成成品油;调油商则利用各种非标油及化工原料,调和出符合要求的成品油。调油的主要原料是经过精制去除有害物质之后的直馏馏分油和二次加工得到的馏分油,主要有异构化汽油,重整汽油、加氢裂化汽油、烷基化汽油、催化裂化汽油、焦化石脑油经过加氢和重整工艺得到调和组分,其中重整汽油、催化裂化汽油及加氢裂化汽油占比较大。我国汽油主要的调油组分是催化裂化汽油,占比在7成附近,欧洲重整汽油占比较大,在45%左右。

1.3.1 汽油的抗爆性与辛烷值

汽油的抗爆性是指汽油在发动机中燃烧时抵抗爆震产生的性质,其中所含的各种烃类抗爆性直接决定了汽油的抗爆性。一般认为碳氢化合物的抗爆性排序为:芳烃>异构烷烃>环烷烃>烯烃>烷烃>正构烷烃。

汽油的抗爆性是用辛烷值来表示。正庚烷在高位和高压下容易震爆,因此正庚烷的辛烷值为0,异辛烷的震爆现象很小,辛烷值为100,其他的碳氢化合物也有不同的辛烷值。汽油中不同种类碳氢化合物的百分比与其辛烷值相乘,加起来就是该汽油的辛烷值,辛烷值大,抗震性好,质量好。汽油的牌号是用辛烷值来区分的,例如92号汽油就是指与含92%的异辛烷,8%的正庚烷抗爆性能相当的汽油。

1.3.2提高高辛烷值汽油产量的途径

提高汽油辛烷值的途径一是通过设备工艺加工,如催化裂化重整、烷基化、异构化等产生高辛烷值的汽油调和组分;二是通过使用高辛烷值添加剂,如MTBE和芳烃等。

加氢裂化可以将减压蜡油、焦化蜡油、页岩油等原料转化为优质重石脑油进行芳烃生产,是国内汽油组分的主要来源。因此多数炼厂都会尽可能提高加氢石脑油的比例,以提高重整装置汽油的辛烷值。

催化重整可以将常压蒸馏轻汽油、加氢裂化石脑油、加氢处理后的焦化石脑油、乙烯裂解的抽余油等轻汽油中的环烷烃进行脱氢转化为芳烃含量较高的重整汽油,同时副产氢气。

芳构化可以将直馏石脑油、焦化石脑油、凝析油、重整抽余油、裂解汽油等轻烃进行芳构化生成含有苯、甲苯及二甲苯的混合芳烃。

异构化可以改变化合物的结构而不改变分子量的过程,比如将正丁烷转化为异丁烷和异辛烷,二甲苯生成对二甲苯。

烷基化是用LPG中的异丁烷与1-丁烯、2-丁烯、异丁烯等反应生成异辛烷,具备燃烧热值高、辛烷值很高、蒸气压低,不含芳烃、硫和烯烃等特点,是理想的高辛烷值清洁汽油组分,可以作为航空汽油或车用无铅优质汽油的调和组分。但烷基化油的成本较高,在高牌号汽油中的比例高于低牌号汽油。

1.3.2.1混合芳烃是优质的高辛烷值调油组分

经过重整和芳烃抽提得到的芳烃混合物,含有苯、甲苯、二甲苯等,可以用作溶剂、合成树脂及汽油等领域。通过重整增加轻质馏分油中的芳烃含量,可以提高汽油的质量。芳烃的辛烷值较高,其中甲苯的辛烷值为115,二甲苯的辛烷值为117,苯的辛烷值为115,混合芳烃的辛烷值高于国标汽油,增加含量能提高汽油的辛烷值,与炼厂重整汽油的性质基本相同,对发动机启动、加速等性能不会造成干扰,因此可以在汽油中大比例存在,成为增加汽油辛烷值的重要调油组分。

但由于芳烃含量过高时,气缸结碳及致癌物的尾气排放增加,在调油中的使用比例受到限制。

1.3.2.2重石脑油是生产芳烃和汽油的重要原料

石脑油是由原油一次蒸馏或二次加工获得,是蒸汽裂解生产烯烃、重整生产芳烃或汽油、异构生产汽油或者直接调入汽油的原料,一般可以分为轻石脑油和重石脑油。

轻石脑油主要来自直馏、重整拔头油和抽余油的过程,烷烃含量高,是乙烯裂解的重要原料,其辛烷值比较低,如果作为调油组分需要增加其他高辛烷值组分的调入量,经济性较差。另外,轻石脑油的蒸气压较高,在夏季调油中会减少应用,冬季调油可以适当提高含量。

重石脑油芳烃含量相对较高,是生产芳烃类化工品和高辛烷值汽油的重要原料,一般来源于常减压蒸馏及催化裂化、加氢裂化、催化重整等二次加工装置。

1.3.2.3高辛烷值添加剂

1)MTBE

MTBE具有生产工艺相对简单,成本较低,辛烷值较高,与汽油的混溶性好,能改善汽油的燃烧性能,减少CO的排出,对环境无污染等优点,成为炼厂和调油商增加汽油辛烷值的主要添加剂。由于汽油标准中规定氧含量不能大于2.7%,而MTBE的氧含量较高(18.2%)导致添加比例受限。

MTBE的生产工艺主要是利用混合碳四里的异丁烯和甲醇发生醚化反应,生成MTBE和醚后碳四。混合碳四的主要原料来源是催化裂化装置产出的液化石油气,经过各类装置提取相关组分之后,剩下的正异丁烯、正异丁烷、微量的碳三、碳五等组分。

2)醇类

除了MTBE外,乙醇也是一种良好的调节辛烷值的添加剂。乙醇的辛烷值与MTBE相当,添加至汽油中可有效减少汽车尾气中的碳排放、颗粒物及其他有害物质的排放,因此被大力推广。但乙醇的亲水性好,储运周期短,含氧量高、热值低,添加至汽油后还会导致动力下降,油耗增加,外加玉米乙醇的成本高,大规模使用可能面临与人争粮的问题,因此乙醇汽油的使用存在争议。

甲醇也是一种高辛烷值的添加剂,其与乙醇一样存在含氧量高、热值低等问题,添加的比例受到限制。一般的甲醇汽油对汽油发动机的腐蚀性和对橡胶材料的溶胀率都较大,且易分层,低温运转性能和冷起动性能不及纯汽油,许多国家作了大量使用试验,有的也在产业化使用。

1.3.3汽油的蒸发性与饱和蒸气压

在一定的温度下,汽油由液态转化为气态的能力称为汽油的蒸发性,或气化性。车用无铅汽油的发动机中燃烧前,必须在气缸内迅速气化,与空气形成可燃混合气,这个过程是保证燃料燃烧稳定、完全的先决条件,需要保证发动机在冬季易启动,夏季不易产生气阻,可燃混合气能充分燃烧。

蒸气压是指汽油蒸发达到平衡后,汽油蒸汽对容器壁产生的压力,用来判断气阻大小。一般汽油中的轻组分越多,蒸气压越大,产生气阻的概率也上升,尤其夏季气温高,汽油挥发性提升导致蒸气压增大。因此,夏季调油中轻组分的含量会适当下调,比如轻石脑油。

1.4 调油与化工品市场的关系

提高汽油辛烷值的主要措施是采用先进的炼制工艺及使用高辛烷值的调和剂,石脑油和混合芳烃是两大主要的调油组分。

混芳是高辛烷值汽油组分,又是芳烃产业链的原料,在两个应用领域有竞争关系。一般在汽油需求大幅回升时,利润增长,混芳更多地留在调油池中,抽提比例下降;反之,汽油市场不景气,则芳烃抽提比例提高,更多地进入化工品市场。但随着汽油标准的提升,芳烃使用受限,外加能源转型导致汽油消费增速放缓,调油需求也将逐渐萎缩。近几年国内投产的民营炼化企业以降油增化为主,大幅提高二次加工能力,化工品占比达到5成附近。

石脑油是乙烯裂解的重要原料,下游涉及乙二醇,苯乙烯、聚乙烯,聚氯乙烯和聚丙烯等化工品。

整体看,石脑油和芳烃等化工原料同时又是调油的组分,在两个应用领域中存在竞争关系,利润的高低直接决定二者的应用流向;由于油品体量较大,化工市场体量相对较小,一旦成品油供需面矛盾激化时,容易引发化工品市场原料供应失衡的局面。

2 2022年调油逻辑引发化工品市场大幅波动

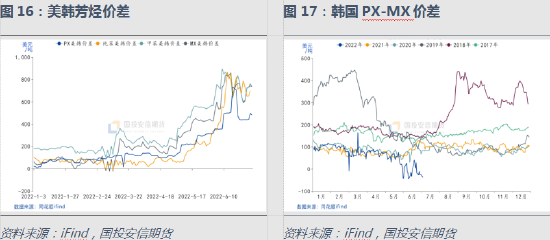

成品油消费好,化工原料更多地留在调油池中,可能会对化工品市场有一定的影响,从历史上看,这种波动往往较为平缓。2022年二季度,高辛烷值组分的需求爆发,甲苯和混合二甲苯价格大幅上升,出现了部分芳烃产品美亚价差达到800美元/吨以上的巨大套利空间以及MX价格高于PX的极端行情,纯苯和PX价格被动上涨,同时侵吞着下游产品的利润。6月份之后,随着成品油裂解价差的回落,美国芳烃价格的走低,亚洲芳烃价格也快速走低,带动下游PTA、纯苯和苯乙烯等化工品价格下跌。表面上看,成品油市场的波动导致化工品市场的剧烈震荡,背后深层次的逻辑还在于全球油品市场的物流重构。

2.1 全球油品物流重构是主要的原因

俄乌冲突发生以来,西方国家对俄罗斯能源的制裁导致全球油品物流发生了变化,主要是俄罗斯的原油出口由欧洲向亚洲转移,其成品油出口下降。欧洲原油加工量的下降导致其成品油供应收紧,包括高辛烷值调油组分的产出都受到影响,而俄罗斯及荷兰等欧洲国家是美国高辛烷值调油组分的主要进口来源地。二季度,美国夏季汽油生产期内,其高辛烷值的调油组分紧张,导致其国内芳烃价格大幅上涨,因此产生了巨幅的美亚价差,美国贸易商转向亚洲市场采购相对低廉的芳烃组分,从而引发了亚洲芳烃市场的大幅上涨。

2.1.1俄罗斯炼能被挤出

美韩芳烃价差在2月份出现异动,至5月份爆发,6月份见顶回落。从时间上看,美韩价差异动初现在俄乌冲突发生时,西方国家联合对俄罗斯能源进行了一系列的制裁,其中欧盟全面禁运俄罗斯石油和天然气的计划令全球油品的供需格局打乱,但由于欧盟对俄罗斯的能源高度依赖性,该计划推进缓慢,欧盟禁止俄罗斯所有通过海运出口到欧盟的原油及石油产品,豁免期到今年年底至明年2月,因此俄罗斯获得了更多的时间来调整物流路线。

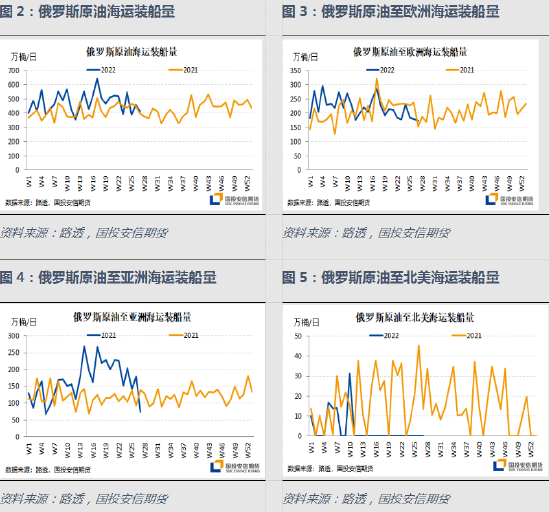

从俄罗斯原油的海运装船量来看,其原油的出口量和年初比没有明显变化,去往欧洲地区的没有明显下降,原本少量去往北美的已经停止,去往亚洲的量出现了明显的增长,其原油的出口物流方向发生了变化,出口总量有所增长。但俄罗斯的成品油出口下降明显,主要是亚洲地区炼能过剩,俄罗斯发往亚洲的成品油缺乏套利空间,而俄罗斯到欧洲的成品油小幅下降,因此其成品油的出口整体下滑,全球范围看,就是俄罗斯炼能被挤出。

近几年全球双碳目标下,能源消费结构的转型令欧美炼能整体呈现下降趋势。在油品消费恢复的背景下,欧美市场整体炼能不足的同时又对俄罗斯炼能进行挤出,导致两地成品油裂解价差走高,推高了全球成品油裂解价差。

2.2.2美国调油组分转向亚洲

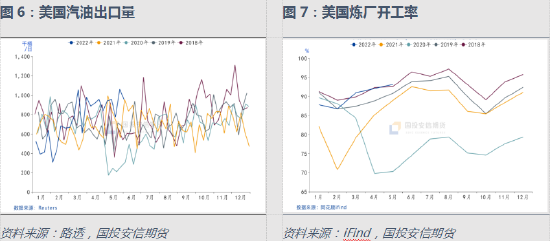

俄罗斯成品油出口下降,美国的油品出口在增长,其中2月份以来美国的原油和成品油出口增长明显,美国的炼厂产能利用率达到历史高位。

美国的汽油消费呈现明显的季节性特征,一方面是夏季出行高峰,汽油需求增长;另一方面是夏季汽油的标准相比冬季更高。冬夏季汽油最大的不同在于蒸气压(RVP)的要求,夏季气温高,汽油气化能力强,因此要求夏季汽油降低蒸气压;在冬季,则需要提高汽油的蒸气压,保证发动机在低温下顺利启动。因此,夏季汽油中要求增加高辛烷值、低蒸气压的调油组分,重整油是高品质的夏季调油组分。冬季则可以适当增加直馏汽油组分含量,同时使用蒸气压高,价格便宜的丁烷、燃料乙醇等作为提高辛烷值的调油组分。美国联邦政府要求炼厂及终端在5月1日至9月15日之间、零售商自6月1日至9月15日之间供给夏季汽油,但炼厂一般提前几个月开始生产运输夏季汽油。

美国的烷基化和重整等高辛烷值组分供应存在缺口,导致其夏季汽油需求高峰期之前,需要通过进口高辛烷值调油组分满足调油需求,欧洲重整产能较大,美国一半以上的高辛烷值调油组分来自欧洲的荷兰、英国、俄罗斯、意大利、土耳其和西班牙等国。

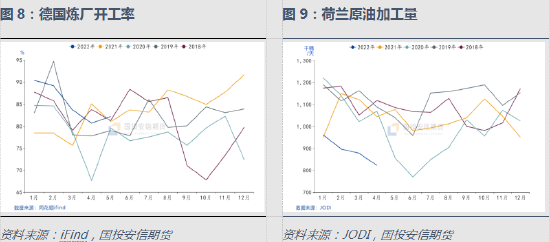

俄乌冲突之后,欧洲国家对俄罗斯能源进行制裁,俄罗斯的原油供应被挤出欧洲市场,导致德国、荷兰、比利时等国的原油加工量一度大幅下滑,包括芳烃调油组分在内的油品产出下降,价格上涨,向美国的出口套利窗口关闭;此时亚洲市场芳烃价格相对低廉,部分货源流向美国市场,导致亚洲芳烃价格大幅走高。

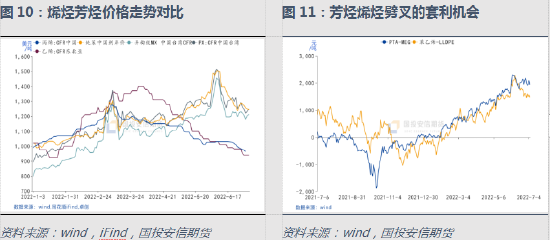

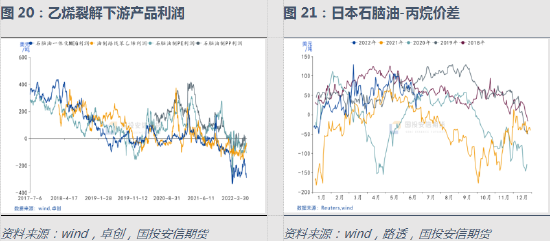

3 烯烃芳烃走势劈叉

在全球油品市场物流重构的过程中,芳烃价格大幅走强,烯烃价格却受到消费走弱的拖累持续走弱,乙烯裂解下游配套装置陷入全面亏损的状态。由此产生了烯烃和芳烃之间的套利机会,比如TA和EG之间的对冲,或者苯乙烯与PE的对冲组合等。

3.1 芳烃价格大幅走高

2月份,韩国MX价格一度快速上涨,从不足1000美元/吨上升至1200美元/吨附近;6月初韩国MX最高涨至1500美元/吨以上,相比2月份涨幅超50%;韩国甲苯在2月中上旬价格880美元/吨,6月上最高达到1300美元/吨,涨幅48%。于此同时,美湾的芳烃价格已经在700美分/加仑以上,逼近2200美元/吨,美韩MX价差最高达到850美元/吨以上,美韩甲苯价差最高达到近900美元/吨。巨大的套利价差是亚洲芳烃流向美国的主要原因,但通过海关数据的分析发现,作为东北亚最大的芳烃出口国,二季度韩国至美国的芳烃贸易增量有限,因此美亚芳烃价差至今依旧处于高位。

3.1.1实际韩国向美国的芳烃出口量有限

从韩国海关数据看,2014年之前,其甲苯和MX的出口量很高,分别达到50万吨和100万吨以上,PX的出口量在300万吨左右,纯苯的出口在150万吨左右。2014年之后,甲苯和MX的出口量大幅萎缩,PX和纯苯的出口量明显增加,芳烃产品更多在韩国进行加工流向化工品市场。2021年韩国PX出口量在617万吨以上,其次是粗二甲苯61万吨,甲苯的年度出口量27万吨,MX的年度出口量不足1000吨。

近几年,随着国内民营大炼化的集中投产,PX行业的暴利被大幅挤压,PX-石脑油价差在近两年长期维持在200美元/吨以内的低位。隆众资讯的数据显示,日本和韩国的装置负荷下降明显,其中日本PX装置负荷近两年整体维持在60%上下,韩国PX装置负荷从2021年初的85%以上高位降至70%附近,5月底因其蔚山炼油装置爆炸导致PX开工率大幅降至60%以下。

此次欧美成品油裂解价差升高后,对甲苯和MX等调油组分的需求增长,欧美芳烃价格大涨,部分芳烃产品流向美国市场,东北亚主要体现在韩国。

从韩国的芳烃产品对美国的出口数据看,以纯苯为主,2021年的贸易量约47万吨,占韩国出口总量的19%,历史最高发生在2015年,对美国出口量达到104万吨,占当年出口总量的41%。今年1-5月份韩国纯苯至美国的发货量同比2021年同期是下滑的。韩国PX至美国的出口量整体也不高,2021年5万多吨,2020年不足1万吨,整体看波动较大,2022年4-5月份共有4.8万吨的PX流向美国市场。韩国是甲苯的主要进口国,其甲苯出口总量较低,对美国的出口也呈现出偶发性的特点,3月-4月至美国甲苯的出口合计在6000吨以上,总量不高。

综合以上分析可以发现,在此轮芳烃价格大涨的过程中,虽然美亚价差大幅拉开,尤其是甲苯和MX等辛烷值高的调油组分套利空间最大,但却没有发生相关产品的贸易量剧增,只是部分产品出现了一定的贸易增量,可能与两地之间的液体化工贸易物流不足有关,也是二者之间巨大的价差一直存在的主要原因。

3.1.2东北亚芳烃区域平衡被打破

虽然美亚套利窗口打开,但实际从东北亚流向美国的芳烃量有限,从近几个月的表现看,往往是几万吨的船货出口就会引发市场波动,可见美亚价差带来的更多是心态上的影响。

亚洲MX和甲苯价格大涨的同时,其下游PX和纯苯等芳烃产品价格却受到需求疲弱的拖累,表现低迷。PX-MX价差一度快速走低,6月初出现了原料MX价格高于下游PX价格的现象,PX价格被动上涨。甲苯的下游有PX和纯苯,二者2月中的价格不足1100美元/吨,至6月初PX中国到岸价最高突破1500美元/吨,纯苯中国到岸价也达到1450美元/吨以上。

纯苯和PX价格的走高带动国内苯乙烯和PTA上涨,6月初PTA期货主力一度跳空高开,连续三个交易日大涨,最高上破7700元/吨;苯乙烯同期也出现跳空高开连续上涨的走势,最高触及11500元/吨的高位。价格高涨的同时,PTA和苯乙烯的利润却被挤压,PTA在6月上旬再度出现负加工差的现象,主要是消费并未同步好转,成本传递受阻导致中间环节利润受到挤压。

随着美国成品油裂解价差的回落,6月中旬美韩芳烃价差也开始走弱,其中甲苯美韩价差从896美元/吨的高位回落至最低600美元/吨附近,MX的美韩价差自最高860美元/吨回到最低600美元/吨附近。考虑到亚洲至美国的运输周期及美国夏季汽油的调和及销售时间差,预计美国芳烃调油需求引发的亚洲芳烃价格大涨的逻辑已经走弱,从目前的区域价差及产业链上下游价差水平看,失去调油需求支撑的亚洲芳烃在化工品需求淡季的拖累下,持续大幅回落,对PTA和苯乙烯产生成本走弱的拖累。

3.2 轻石脑油及烯烃持续承压

2022年二季度,在成品油裂解价差带动芳烃价格大幅上涨的同时,石脑油裂解价差在不断走弱,这种现象比较罕见。

3.2.1石脑油遭遇反噬

从历史走势看,石脑油和成品油的裂解价差走势大致保持一致,在成品油裂解价差上涨的时候,石脑油裂解价差也会同步走高,成品油裂解价差走弱的时候,石脑油裂解价差也往往会有一定的走弱。主要是由于石脑油是汽油的调油组分,在汽油调油利润好的时候,更多的石脑油流向调油池,在汽油利润走弱的时候,石脑油调油需求也会减弱。但二者之间的联动性并不十分紧密,主要是石脑油的需求除了调油外,更多地与化工品市场的消费关联。

轻石脑油的组分比较轻,在调油中的应用比例受到蒸气压的标准限制,尤其在夏季调油中的应用比例会有下降。这是今年在成品油裂解价差走高的同时,石脑油却未同步走高,反而持续走弱的原因之一。

另一个重要的原因如前文所述,欧美成品油裂解价差走强带动全球成品油裂解价差走强,海外炼厂提升负荷增加成品油产量的同时,副产的石脑油量也在增加。同时,作为化工消费大国,国内受疫情影响,终端消费普遍萎缩,PE、PP、乙二醇和苯乙烯等化工品利润全面下滑,乙烯裂解装置开工率大幅下滑,石脑油的化工需求因此萎缩。在供应增长与需求萎缩的双重利空影响下,石脑油裂解价差持续下滑,6月份石脑油裂解价差出现负值,至今虽有修复,但依旧处于偏低水平。

3.2.2 轻石脑油估值有待修复

下半年,国内疫情防控常态化,生产消费环比向好预期下,轻石脑油的需求也有改善的预期,关注乙烯裂解下游配套装置的利润及产品库存走势。同时,随着天气的转凉,秋冬季调油可以增加轻石脑油的比例,因此在成品油和轻石脑油利润严重劈叉的背景下,石脑油可能更多留在调油池。四季度取暖需求增加,LPG在乙烯裂解中对轻石脑油的替代比例也将下降。因此,预期下半年轻石脑油的估值将随着供需格局的转向而修复,重点关注终端消费市场的表现。

4总结

2022年二季度由于美国高辛烷值调油组分的需求增加导致亚洲地区芳烃价格暴涨,带动下游纯苯和PX等化工原料涨价,苯乙烯和PTA价格被动走高。背后的主要逻辑是俄乌冲突发生之后,俄罗斯炼能被挤出,其原油出口从欧洲转向亚洲,全球油品物流重构的过程中,恰逢北半球夏季出行旺季,海外炼能紧张,成品油裂解价差走高,美亚高辛烷值调油组分套利空间打开,亚洲部分芳烃产品出口至美国,推高了亚洲芳烃价格同时向下游PTA和苯乙烯等化工品传导。成品油产量增加的同时副产石脑油增多,但化工品终端消费疲弱对石脑油市场产生了明显的负反馈,导致石脑油裂解价差一路走低,因此出现了烯烃和芳烃价格的大劈叉,也产生了国内PTA-EG,苯乙烯-LLDPE等期货市场的套利机会。

后市,随着欧美成品油裂解价差的回落,夏季调油需求的转弱,芳烃价格有可能逐渐回归化工需求;而石脑油的估值在下半年有修复的驱动,因此芳烃和烯烃价差有继续收敛的空间,可以关注相关产品的价差回归机会。